Realizar una interpretación y aplicación razonable y responsable de las normas tributarias.

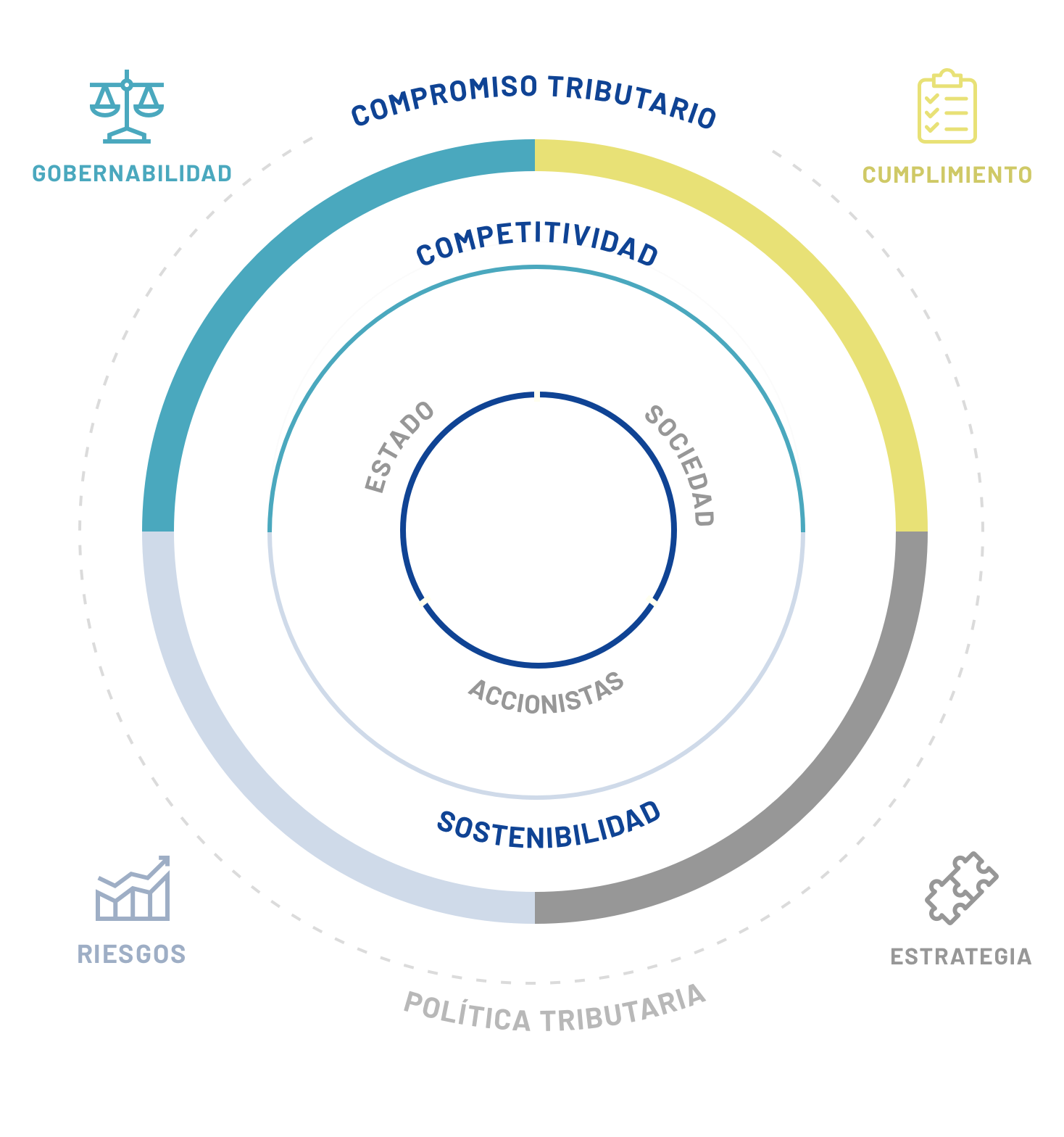

Compromiso tributario

Somos conscientes de nuestras obligaciones y responsabilidades

Asumimos un compromiso con el Estado y con una gestión transparente de los negocios, a través de una política marco tributaria, convencidos de que estos recursos se verán reflejados en el desarrollo local y regional.

Esquema de gestión de impuestos e interacción

Indicadores de la gestión responsable

Impuestos, tasas y contribuciones

505.26

Millones de dólares, pagados en el 2024

Porcentaje de utilidad

20.79%

Destinada al pago de impuestos en el 2024

Países

11

Donde pagamos impuestos

Relacionamiento

Construir relaciones fluidas, transparentes y responsables con las distintas autoridades fiscales en los países en los que operamos, basados en los principios de buena fe, confianza y lealtad.

Cooperar para suministrar diligentemente información veraz y completa a las autoridades.

Fomentar el intercambio de propuestas con las administraciones tributarias con el objetivo de contribuir al mejoramiento y fortalecimiento de los sistemas tributarios.

Se establece que la materialidad en asuntos con impactos fiscales positivos o negativos, sea la cifra menor resultante de: 5 millones de dólares, 5% de la utilidad del periodo o la presupuesta; 2% del patrimonio del año anterior, 1% de los activos totales del año anterior.

Las situaciones sobre las cuales se debe evaluar la materialidad son:

Interpretación y aplicación de normas tributarias, que deriven en posiciones fiscales inciertas, así como las propuestas para la promulgación de normas.

Operaciones de reorganización empresarial, fusiones, desinversiones, escisiones, operaciones de Joint Venture, o cualquier operación asociativa.

Operaciones entre partes relacionadas sujetas al régimen de transferencia.

Operaciones que den lugar a, generen, o se deriven en una contingencia o un litigio en materia tributaria.Flujo de dividendos entre las Compañías.

Gobernabilidad

La aprobación de la política está a cargo de nuestra Junta Directiva y una vez aprobada por ésta, deberá ser aprobada por las Juntas Directivas de nuestros corporativos y finalmente por las Juntas Directivas u órganos equivalentes de cada una de nuestras filiales.

Las Vicepresidencias o Gerencias Financieras y las áreas tributarias de cada compañía, velarán por el cumplimiento de la Ley, las normas internas y la política.

Nosotros y todas nuestras filiales seremos responsables de alinear las iniciativas y demás acciones requeridas para su cumplimiento.

Se establece que ciertas situaciones deben ser informadas a las áreas tributarias de los Corporativos:

Aspectos que cumplan con la Materialidad.

Los asuntos con incidencia tributaria que se presenten en las Juntas Directivas de las compañías.

Situaciones fiscales que tengan una incidencia reputacional negativa.

Impuestos, tasas y contribuciones pagados por Compañía

Publicamos voluntariamente nuestras cifras reportadas en el informe fiscal país por país (CbCR).

| País | Grupo Sura | Sura Asset Management | Suramericana |

| Argentina | – | – | 214 |

| Bermuda | – | – | – |

| Brasil | – | – | 50.226 |

| Chile | – | 112.354 | 77.394 |

| Colombia | 165.460 | 192.752 | 877.913 |

| El Salvador | – | 25.640 | – |

| México | – | 292.488 | 38.494 |

| Panamá | – | – | 16.195 |

| Perú | – | 116.005 | – |

| República Dominicana | – | – | 19.470 |

| Uruguay | – | 1.396 | 71.092 |

| Estados Unidos | – | – | – |

| Total | 165.460 | 740.634 | 1.150.998 |

| Cifras en millones de pesos | 2.057.092 |

| País | Grupo Sura | Sura Asset Management | Suramericana |

| Argentina | – | 2,27 | 26.617 |

| Bermuda | – | – | 261 |

| Brasil | – | – | 38.683 |

| Chile | – | 134.771 | 22.590 |

| Colombia | 58.750 | 188.879 | 738.011 |

| El Salvador | – | 36.981 | -12.099 |

| México | – | 260.806 | 65.903 |

| Panamá | – | – | 12.641 |

| Perú | – | 83.660 | – |

| República Dominicana | – | – | 6.297 |

| Uruguay | – | 14.665 | 66.164 |

| Estados Unidos | – | – | – |

| Total | 58.750 | 719.768 | 965.072 |

| Cifras en millones de pesos | 1.743.590 |

| País | 2024 | 2023 |

| Argentina | 214 | 26.617,5 |

| Bermuda | – | 261,3 |

| Brasil | 50.226 | 38.683,3 |

| Chile | 77.394 | 22.590,5 |

| Colombia | 877.913 | 738.011,0 |

| El Salvador | – | -12.099,1 |

| México | 38.494 | 65.903,9 |

| Panamá | 16.195 | 12.641,4 |

| Perú | – | – |

| República Dominicana | 19.470 | 6.297,5 |

| Uruguay | 71.092 | 66.164,3 |

| Estados Unidos | – | – |

| Total | 1.150.998 | 965.072 |

| País | 2024 | 2023 |

| Argentina | – | 2,27 |

| Bermuda | – | – |

| Brasil | – | – |

| Chile | 112.354 | 134.771 |

| Colombia | 192.752 | 188.879 |

| El Salvador | 25.640 | 36.981 |

| México | 292.488 | 260.806 |

| Panamá | – | – |

| Perú | 116.005 | 83.660 |

| República Dominicana | – | – |

| Uruguay | 1.396 | 14.665 |

| Estados Unidos | – | – |

| Total | 740.634 | 719.768 |

| País | 2024 | 2023 |

| Argentina | – | – |

| Bermuda | – | – |

| Brasil | – | – |

| Chile | – | – |

| Colombia | 165.460 | 58.750 |

| El Salvador | – | – |

| México | – | – |

| Panamá | – | – |

| Perú | – | – |

| República Dominicana | – | – |

| Uruguay | – | – |

| Estados Unidos | – | – |

| Total | 165.460 | 58.750 |

Ingresos, utilidad e impuestos pagados por Compañía

Publicamos voluntariamente nuestras cifras reportadas en el informe fiscal país por país (CbCR).

| PAÍS | INGRESOS | UTILIDAD O PÉRDIDA ANTES DE IMPUESTO | IMPUESTO A LAS GANANCIAS | IMPUESTO CORRIENTE | IMPUESTO DIFERIDO | IMPUESTO SOBRE LA RENTA PAGADO | EMPLEADOS | TASA EFECTIVA |

| Argentina | 17.008 | -15.297 | – | – | – | 20 | – | 0% |

| Brasil | 962.565 | 34.645 | 9.670 | 7.835 | 1.835 | 8.346 | 331 | 28% |

| Chile | 3.784.117 | 1.157.919 | 168.501 | 151.777 | 16.724 | 175.758 | 2.546 | 15% |

| Colombia | 28.656.888 | 7.278.005 | 743.748 | 1.424.580 | -680.833 | 549.223 | 21.326 | 10% |

| Estados Unidos | 1.765 | -4.296 | – | – | – | – | – | 0% |

| Islas Bermudas | 70.045 | -86.286 | – | – | – | – | – | 0% |

| México | 2.788.779 | 1.139.480 | 182.948 | 201.910 | -18.962 | 212.648 | 3.403 | 16% |

| Panamá | 574.540 | 32.049 | 1.935 | – | 1.935 | 20 | 388 | 6% |

| Perú | 504.990 | 264.073 | 62.391 | 70.389 | -7.998 | 80.928 | 773 | 24% |

| República Dominicana | 303.827 | 48.331 | 9.821 | 10.045 | -224 | 8.338 | 252 | 20% |

| Uruguay | 654.260 | 47.700 | 1.351 | 8.359 | -7.008 | 6.610 | 411 | 3% |

| Total (Cifras expresadas en Millones de pesos) | 38.318.784 | 9.896.323 | 1.180.365 | 1.874.895 | -694.531 | 1.041.892 | 29.430 | 11,93% |

| PAÍS | INGRESOS | UTILIDAD O PÉRDIDA ANTES DE IMPUESTO | IMPUESTO A LAS GANANCIAS | IMPUESTO CORRIENTE | IMPUESTO DIFERIDO | IMPUESTO SOBRE LA RENTA PAGADO | EMPLEADOS | TASA EFECTIVA |

| Argentina | 20.127 | -6.987 | – | – | – | 25.625 | 8 | 0% |

| Brasil | 860.745 | 23.249 | 8.097 | 5.653 | 2.444 | 1.860 | 304 | 35% |

| Chile | 4.669.164 | 1.357.159 | 213.339 | 169.494 | 43.846 | 90.029 | 2.506 | 16% |

| Colombia | 26.645.534 | 2.999.988 | 1.057.237 | 436.228 | 621.009 | 539.839 | 25.155 | 35% |

| El Salvador | 215.377 | 92.217 | 27.680 | 32.961 | -5.281 | 12.698 | 627 | 30% |

| Estados Unidos | 525 | -4.542 | – | – | – | – | – | 0% |

| Islas Bermudas | 53.866 | -85.305 | – | – | – | – | – | 0% |

| Luxemburgo | 7 | -114 | – | – | – | – | – | 0% |

| México | 2.713.209 | 1.023.692 | 172.614 | 157.182 | 15.433 | 138.683 | 2.708 | 17% |

| Panamá | 593.239 | 60.879 | 11 | 28 | -16 | 29 | 420 | 0% |

| Perú | 542.019 | 277.787 | 69.785 | 73.368 | -3.582 | 49.501 | 749 | 25% |

| República Dominicana | 316.885 | 30.266 | 5.414 | 8.383 | -2.969 | 1.654 | 246 | 18% |

| Uruguay | 671.945 | 69.665 | 14.964 | 16.341 | -1.377 | 8.618 | 393 | 21% |

| Total (Cifras expresadas en Millones de pesos) | 37.302.641 | 5.837.953 | 1.569.142 | 899.637 | 669.505 | 868.536 | 33.116 | 26,88% |

Kit del inversionista 1T25

Descarga nuestro kit de inversionistas, una herramienta que te permitirá utilizar con facilidad las cifras de nuestra organización.

Descargar