- Este resultado refleja la positiva evolución de los negocios de Suramericana y SURA Asset Management, así como los ingresos por método participación de la Compañía.

- La utilidad neta controladora cerró el primer semestre en COP 823 mil millones; en términos comparables (proforma) fueron de COP 1.4 billones, con ajuste en el impuesto diferido asociado a la transacción de Nutresa.

- El Acuerdo Marco firmado el pasado 15 de junio profundizará la focalización en los servicios financieros de Grupo SURA como gestor de inversiones.

Grupo SURA reportó al mercado sus resultados financieros con corte a junio de 2023. La Compañía aumentó en 32%1 sus ingresos totales consolidados, que cerraron el semestre en COP 19.1 billones.

Este resultado fue impulsado, principalmente, por los siguientes aspectos:

- El crecimiento a doble dígito de las primas emitidas en todos los segmentos de

- La dinámica positiva en el ingreso por comisiones en Ahorro y Retiro de SURA Asset Management.

- La tendencia favorable en los rendimientos de inversiones propias de las aseguradoras y fondos de pensiones.

- El incremento de la ganancia por método de participación de Grupo SURA que al cierre del semestre sumó COP 1.1 billones.

“Al cierre del primer semestre, vemos un sólido resultado operacional impulsado por la dinámica comercial positiva de todas las compañías del portafolio y su foco en el crecimiento rentable. Además, continuamos la implementación del Acuerdo Marco sobre Grupo Nutresa, el cual generará valor a Grupo SURA y a sus accionistas, al tiempo que avanzaremos en focalizar nuestro portafolio en los servicios financieros”, indicó Gonzalo Pérez, Presidente de Grupo SURA.

El positivo desempeño de los negocios y la diversificación del portafolio de Grupo SURA llevaron a cerrar en COP 2.6 billones la utilidad operativa, un avance de 54% frente a junio de 2022.

En cuanto a la utilidad neta controladora totalizó COP 823,157 millones, un decrecimiento de 17%, explicado por el efecto no recurrente del impuesto diferido asociado a la transacción de Nutresa, en cumplimiento de la política contable y que no representa una salida de flujo de efectivo. En términos comparables, el resultado final proforma cerró el semestre en COP 1.4 billones, un 46% superior a lo registrado a junio de 2022.

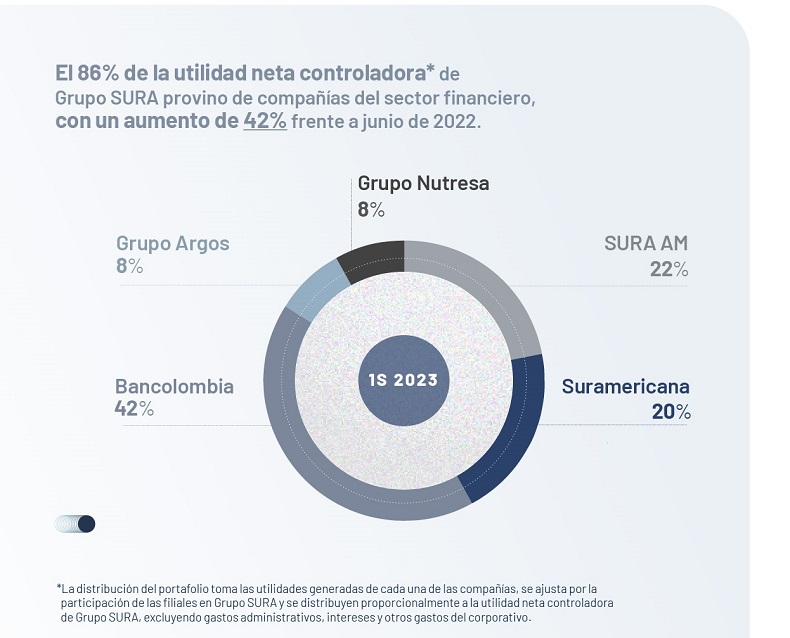

Cabe anotar que las compañías del sector financiero del portafolio de inversiones aportaron el 84% de la utilidad neta controladora a junio2, como se aprecia a continuación:

Desempeño de nuestras filiales

En relación con, Suramericana, especializada en seguros, tendencias y riesgos, cerró el primer semestre con una utilidad neta de COP 471,251 millones, con un crecimiento de 81%, dado el aumento de ingresos por primas en los segmentos de Vida (18%), Salud (23%) y Generales (16%), y por el incremento de 73% de los ingresos por inversiones.

Por su parte, la utilidad neta controladora de SURA Asset Management ascendió a COP 493,593 millones, impulsada por el crecimiento de ingresos por comisiones, el incremento de los rendimientos de inversiones propias de los fondos de pensiones (encaje) y los esfuerzos en control de gastos operativos durante el semestre.

Implicaciones financieras del Acuerdo Marco

Con respecto a la operación asociada al Acuerdo Marco, firmado el 15 de junio pasado, se debe tener en cuenta que tendrá efectos en los estados financieros de Grupo SURA. Para este trimestre se dio el reconocimiento del impuesto diferido, que impactó la utilidad neta durante el periodo. Una vez se finalice la transacción y se normalicen los efectos asociados a esta, la Compañía reflejará efectos positivos, junto con la buena dinámica y solidez de las inversiones del portafolio.

“A partir de este segundo trimestre, veremos en los estados financieros de la Compañía los primeros efectos del anuncio de la transacción, que continuarán a medida que se vayan cumpliendo diferentes hitos. Estamos convencidos de que está transacción genera valor para Grupo SURA y sus accionistas y seguiremos por la senda de una rentabilidad por encima del costo de capital”, explicó Ricardo Jaramillo, Vicepresidente de Desarrollo de Negocios y Finanzas de Grupo SURA.

La Compañía ha señalado que el Acuerdo Marco se dio en condiciones de equidad entre todas las partes, al tiempo que genera valor a los accionistas de Grupo SURA, al incrementar su participación y percibir una mayor utilidad y patrimonio por acción.

Hechos relevantes recientes:

- El 21 de junio, S&P Global Ratings declaró neutral el efecto en la calificación crediticia de Grupo SURA de la operación contemplada en el Acuerdo Marco. La firma expresó que sigue siendo alta la solidez de las empresas restantes del portafolio de inversiones.

- Suramericana anunció al mercado los acuerdos para la venta de sus operaciones en Argentina y El Salvador, con lo que optimiza su gestión del capital para consolidar y mantener una huella regional en siete países.

- SURA Asset Management consolidó SURA Investments, una plataforma de inversiones latinoamericana experta en gestión patrimonial y de activos para personas, empresas e instituciones, con alcance global.

- SURA fue evaluada en mayo como la sexta mejor organización para trabajar en Colombia, según el estudio independiente Merco Talento 2023.

- Grupo SURA, en alianza con la Fundación Bolívar Davivienda, lanzó la tercera edición de su convocatoria #PensarConOtros para construir ciudadanía y democracia en Colombia, que recibirá postulaciones hasta el próximo 28 de agosto.

1 Esta variación incluye los efectos contables de la consolidación de Protección, AFP Crecer y Asulado, como filiales de SURA Asset Management desde finales de 2022.

2 La distribución del portafolio toma las utilidades generadas de cada una de las compañías, se ajusta por la participación de las filiales en Grupo SURA y se distribuyen proporcionalmente a la utilidad neta controladora de Grupo SURA, excluyendo gastos administrativos, intereses y otros gastos del corporativo.