La creciente inflación impacta también en la región. No obstante, el ahorro y la diversificación de alternativas se convierte en herramienta clave frente al alza de precios.

Por Valora Analitik para Grupo SURA*

El aumento global de la inflación se mantiene a medida que avanza el año incidiendo en las economías de países desarrollados, así como los que están en camino de serlo.

De hecho, el Fondo Monetario Internacional (FMI) proyecta una inflación del 5.7 % en las economías avanzadas y del 8.7 % en las economías de mercados emergentes y en desarrollo, 1.8% y 2.8% superiores, respectivamente, a las estimaciones realizadas en enero.

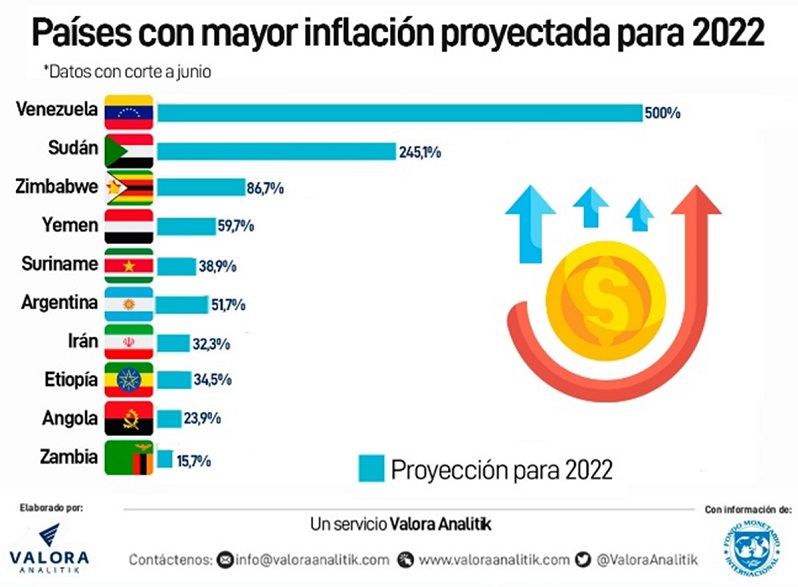

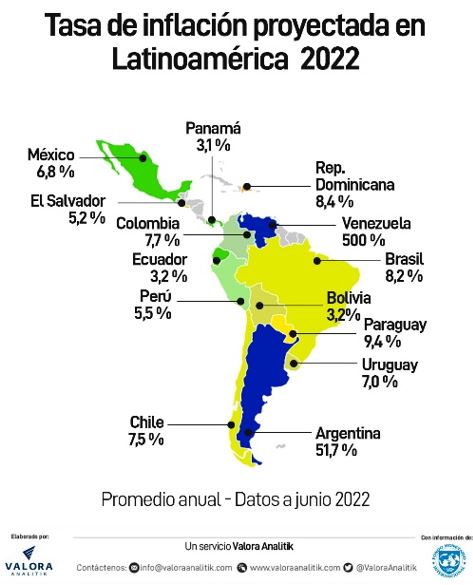

Para la proyección global de 2022, Venezuela liderará los países con mayor inflación en el mundo con una estimación del 500 % por parte del FMI. En el top 10 de países con mayores alzas, también está Argentina, como una de las principales economías afectadas por este fenómeno inflacionario con una proyección del 51.7 % para el año.

También coincide en esta tendencia global el más reciente reporte de inflación interanual en la Organización para la Cooperación y el Desarrollo Económicos (OCDE), medida por el Índice de Precios al Consumidor (IPC), el cual aumentó al 9.6% en mayo de 2022 en comparación con el 9.2 % en abril pasado, impulsada en gran medida por los precios de los alimentos y la energía.

Esto es el mayor aumento de precios desde agosto de 1988. De hecho, ya diez países de la OCDE registran una inflación de dos dígitos, con las tasas más altas registradas en Turquía Estonia y Lituania.

“El cambio de tendencia inflacionaria está concentrado en pocos productos, pero que tienen una alta participación en la canasta básica de los países”, explicó al respecto Juan Pablo Espinosa, director de Investigaciones Económicas, Sectoriales y de Mercados de Bancolombia.

La actual situación inflacionaria global tiene sus raíces en 2020, tras el cierre de las economías por los confinamientos que mitigaron los impactos del Covid-19, pero que en Latinoamérica se acentuaron por las protestas sociales y paros que añadieron presión a las cadenas de suministro en países como Chile, Perú o Colombia, entre otros.

El aumento en los valores de alimentos y energía se han explicado como las principales razones para la inflación, pero esto viene como consecuencia de varios factores en conjunto: la subida de los precios internacionales del petróleo; el retraso en el flujo regular de mercancías en los países por la crisis global de contenedores; el conflicto bélico en Ucrania, que inició en febrero de 2022, y la escasez de materias primas, fertilizantes y otros insumos básicos para la producción agropecuaria de los países, entre otros.

Latinoamérica, más afectada que otras regiones

La previsión del FMI de una inflación del 8.7% en los emergentes, el grupo donde entran las economías latinoamericanas deja ver un crecimiento en este indicador del 2.8% más que antes de la invasión rusa a Ucrania.

En la región hay especiales afectaciones también por el balance comercial de los importadores y la presión a los productores por el traslado de los precios de exportación a los mercados internos.

Por ello, “la creciente presión inflacionaria también puede llevar a las autoridades a recurrir a subsidios u otras formas de apoyo a los hogares o empresas”, resaltó el director del Departamento de Investigación del FMI, Pierre-Olivier Gourinchas, una decisión que presionaría aún más la salud fiscal de los países de América Latina.

En este sentido, el riesgo de que las expectativas de inflación se alejen de los rangos esperados por los bancos centrales, provocaría una respuesta más restrictiva en materia de tasas de interés, para restringir el apetito de consumo y crédito interno, al tiempo que estimula el ahorro.

Impacto del ahorro y otras alternativas para combatir la inflación

Con una inflación en máximos de varias décadas, instituciones como Swiss RE ven que haya "recesiones inflacionarias" en muchas economías importantes durante los próximos 12 a 18 meses.

Por ello, destacó que el alza en tasas de interés de los bancos centrales, la cual apunta a la estabilidad de precios sobre el crecimiento económico, es un aspecto positivo notable en medio de las difíciles condiciones actuales en dos frentes particulares: ayudará a evitar la estanflación al estilo de la década de 1970 y para las aseguradoras, el aumento de las tasas de interés es favorable para mejorar los retornos de sus inversiones en títulos de tasa fija indexados a inflación.

Por esta razón, en un contexto de alta volatilidad y mayor inflación, encontrar instrumentos de inversión que rinda igual o más que este índice son una herramienta que permite “contrarrestar” sus efectos.

“El mercado ofrece diferentes alternativas como renta fija, renta variable, activos inmobiliarios, infraestructura, deuda privada, ETF o coberturas cambiarias, que pueden conformar un portafolio interesante con el cual cubrirse frente a la inflación”, dijo Susana Torres Valero, experta en mercados internacionales de la Universidad Nacional Autónoma de México.

Las coberturas cambiarias, particularmente, han cobrado interés en recientes semanas ante la devaluación de las monedas latinoamericanas frente al dólar estadounidense, al ser un mecanismo que permite a los participantes del mercado de dólares protegerse ante el riesgo de fuertes incrementos futuros en la tasa de cambio.

Pero al ser el aumento de inflación un fenómeno mundial, cuyo rumbo aún es incierto y difícil de controlar, la mejor alternativa que tienen las personas es tomar las decisiones más adecuadas para el manejo de su dinero.

Bancolombia detalla que es clave que ante estas situaciones se priorice el ahorro sobre el gasto para sobrellevar mejor la coyuntura.

Algunas recomendaciones claves son establecer un presupuesto, fijar prioridades en materia de gasto, controlar el gasto y fortalecer la capacidad de ahorro de la familia, de manera que no afecte el cumplimiento de las obligaciones ni la calidad de vida.

“El bienestar financiero no necesariamente está atado al nivel de ingreso de las personas, sino que se trata de poder tomar decisiones que permitan disfrutar de la vida según las expectativas de cada quien. Aquí, el ahorro es una herramienta clave, porque permite que los hogares se adapten a los distintos momentos del ciclo económico”, afirmó Cristina Arrastía, vicepresidenta de Negocios de Bancolombia.

Finalmente, otra recomendación es que, en momentos de alta inflación no es buena idea guardar dinero en efectivo, sin recurrir a las alternativas de inversión, porque pierde su valor. Por eso, es importante buscar la asesoría con expertos para ver cuáles son las alternativas que ofrecen rentabilidad, según las situaciones personales y las expectativas que se tengan en el corto, mediano y largo plazo.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.