El potencial de crecimiento en inversiones y compañías comprometidas con asuntos ambientales, sociales y de gobierno generan mayor interés para fondos globales. Panorama global y regional que aún presenta desafíos.

Por Valora Analitik para Grupo SURA*

Los inversores globales cada vez prestan una mayor atención a las prácticas ambientales, sociales y de gobierno corporativo, agrupadas bajo la sigla ASG, para tomar decisiones de inversión. Su participación en fondos responsables y atentos a estos criterios es actualmente una estrategia frecuente, aún más tras el impacto de la pandemia de Covid-19.

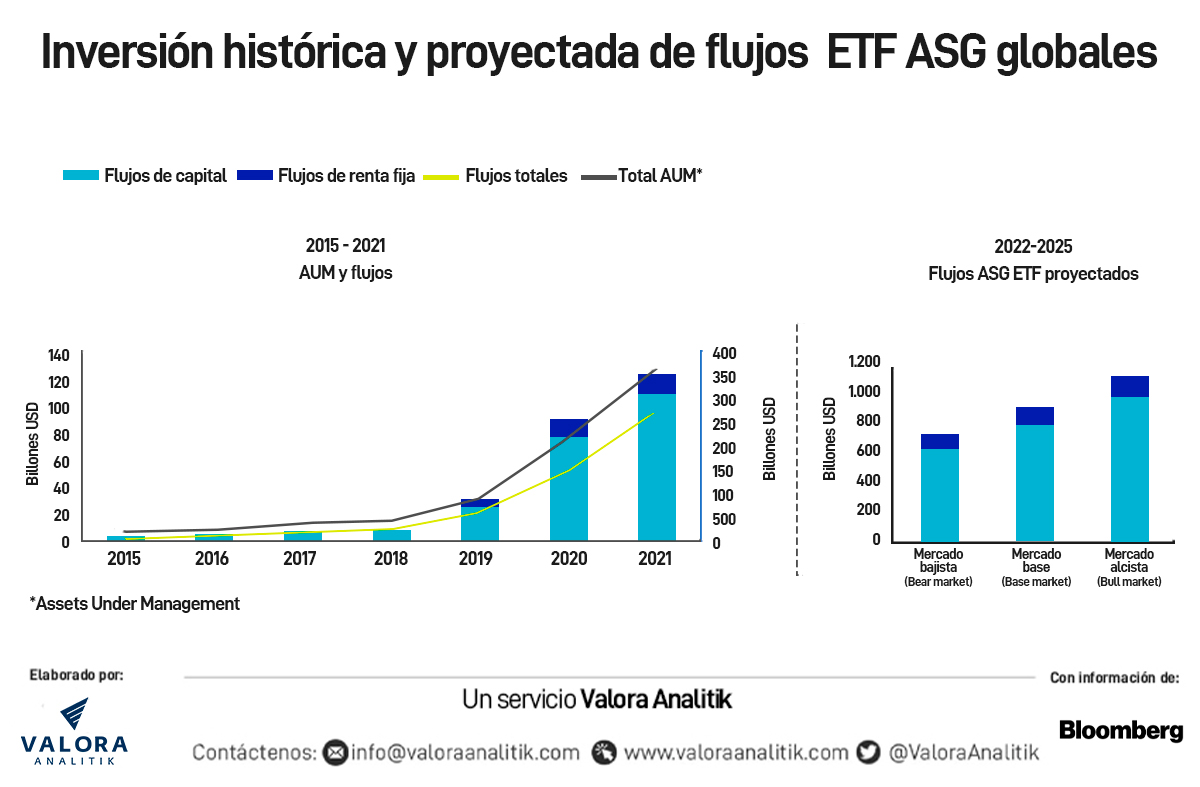

Así lo dejan ver datos consolidados de la plataforma Bloomberg: los activos ASG superaron los USD 35 mil millones en 2020, frente a los USD 30,600 millones de 2018 y los USD 22,800 millones de 2016, para convertirse en un tercio del total de activos globales bajo gestión.

Los pronósticos de Bloomberg destacan que, suponiendo un crecimiento del 15%, un tercio del ritmo de los últimos cinco años, los activos ASG podrían superar los USD 41 mil millones para 2022 y los USD 50 mil millones para 2025. Estas perspectivas se dan en un entorno de incertidumbre ante la creciente presión en los mercados financieros y temas macroeconómicos como altas tasas de interés e inflación.

Además, ya en 2021, las entradas acumuladas con criterios ASG de los fondos cotizados en bolsa (ETF) superaron los USD 121 mil millones proyectados por Bloomberg Intelligence, según su escenario alcista. Según este informe, el ritmo no se está desacelerando con inversiones en ETF ASG, expandiéndose durante más de 38 meses consecutivos.

Europa representa la mitad de los activos ASG globales y dominó el mercado hasta 2018. Sin embargo, Estados Unidos está tomando la delantera con un crecimiento de más del 40 % en los últimos dos años y se espera que supere los USD 20 mil millones en 2022, incluso si su ritmo de crecimiento se reduce a la mitad este año.

Razones para auge de inversión con criterios ASG

Sobre el porqué la velocidad de la inversión ASG no se detendrá y por el contrario seguirá impulsada en los mercados globales lo aborda otro análisis de la firma Jefferies Group, que señala que las decisiones de inversión tienen cada vez más en cuenta cambios regulatorios y de políticas, a medida que los gobiernos nacionales y los bancos centrales se toman con mayor credibilidad los objetivos de cambio climático y la iniciativas de descarbonización.

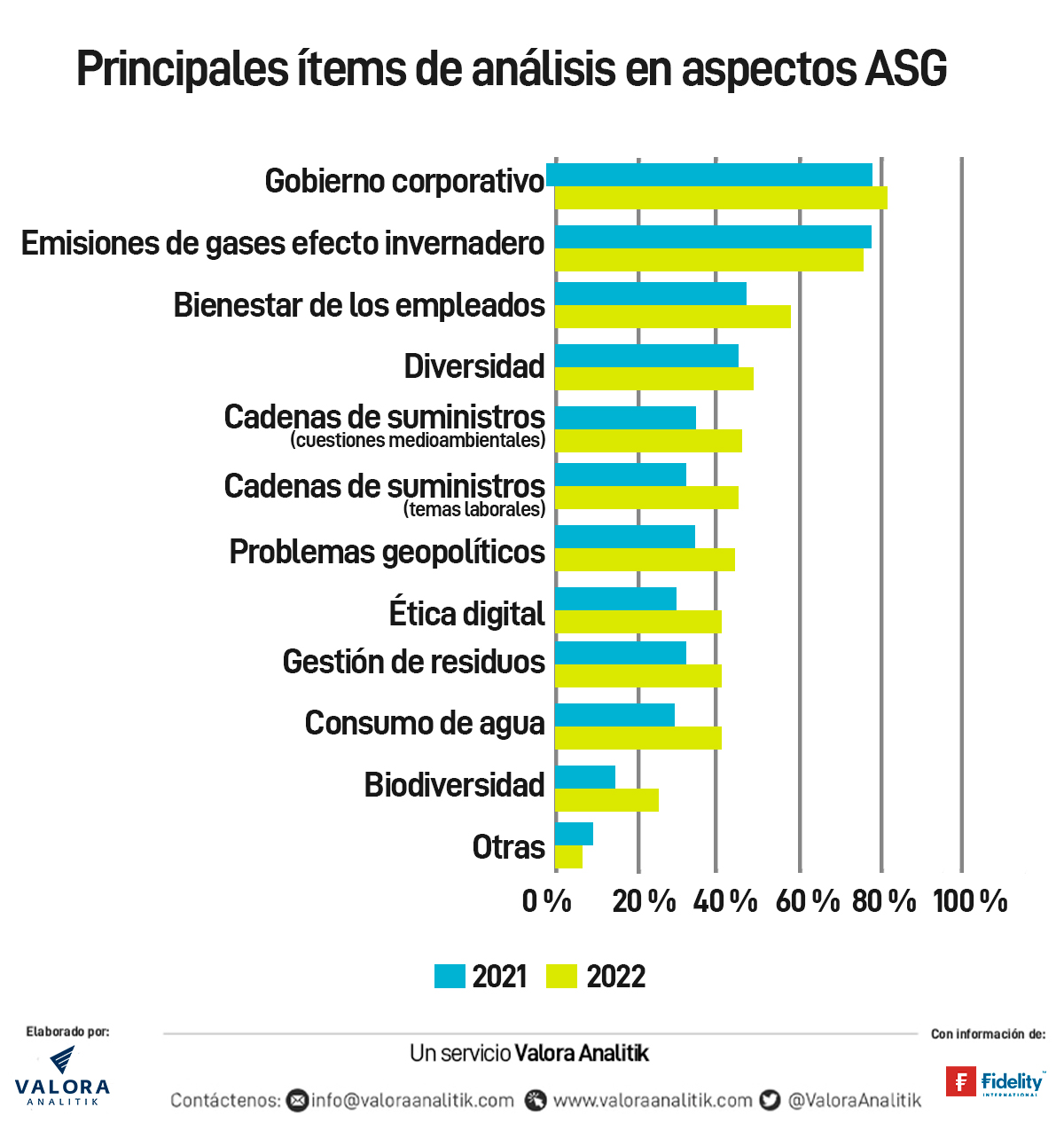

En este sentido, Jefferies Group destaca la importancia que tienen los aspectos de gobierno corporativo e iniciativas sociales y ambientales pues “hay fuertes apuestas en ítems como energías renovables. Además, vemos una mayor participación de los bancos centrales y actores privados, lo que será un muy buen refuerzo a lo que ya venía ocurriendo antes de 2020”.

Diego Mora, director general de Colombia y Centroamérica de BlackRock, ha explicado que “invertir con criterios de sostenibilidad no es una moda, es lo correcto desde el deber fiduciario de buscar generar la mejor relación riesgo-retorno en los portafolios”.

De hecho, según BlackRock, el acceso a las métricas ASG es clave para garantizar marcos comunes y muchas compañías ya están reportando información relevante como una práctica corporativa habitual. Desde 2018, el 86% de las compañías del índice S&P 500 publican reportes de responsabilidad corporativa, lo que muestra la relevancia de esta práctica en mercados como este, en Estados Unidos.

Así mismo, estudios recientes muestran que contrario a lo que se pensaba, incorporar criterios de sostenibilidad en procesos de inversión no sólo no implica sacrificar retornos, sino que permite tener portafolios con mejor perfil riesgo-retorno en el largo plazo.

“Y esto se basa en dos premisas fundamentales. Por un lado, empresas con buen manejo de variables ASG son más resilientes, es decir pueden soportar períodos de volatilidad e incertidumbre de una mejor manera. Y por otro, los precios de los activos financieros aún no reflejan adecuadamente el flujo masivo hacia inversiones sostenibles, del cual apenas estamos viendo los primeros brotes”, destaca el director general de Colombia y Centroamérica de BlackRock .

Lina Uribe, directora de Sostenibilidad en Grupo SURA, resalta a su vez que cada vez hay más conocimiento en cuanto a las implicaciones y riesgos que visibilizan los criterios ASG.

Explica que se trata de una visión que complementa la visión de riesgo tradicional y evidencia que las empresas con fuertes criterios de este tipo, y con una adecuada gestión, tienen activos que pueden llegar a ser más seguros y las inversiones que hacen son menos volátiles.

Uribe agrega que, si bien el cambio climático es prioritario y es un diferencial en la gestión de temas ASG, “no podemos pasar por alto las empresas que invierten en la sociedad y su bienestar, así como aspectos de gobierno corporativo, pues muchos casos en el mundo evidencian que malos gobiernos corporativos derivan en grandes problemáticas a futuro”.

Por esa razón, los inversionistas actualmente son mucho más conscientes de la importancia de todos los aspectos ASG, pues generan confianza en las decisiones que se toman, para que se hagan en términos éticos y de transparencia.

Retos del crecimiento de inversiones con criterios ASG

De otro lado, BNP Paribas Securities Services destaca también la importancia de la inversión en estrategias basadas en criterios ASG, ya que el 79% de gestores y compañías incorporan estos criterios en su manera de invertir o en términos de los productos que comercializan.

No obstante, la entidad indica que del 77 % de las compañías de seguros y fondos de pensiones que incorporan criterios ASG, cerca de la mitad invierten un 25% o menos de su cartera en estrategias específicas basadas en criterios ASG, aunque tienen previsto aumentarlo al 50% o más en los próximos años.

Del mismo modo, del 80 % de gestores de activos que incorporan factores ASG, el 40% comercializa actualmente un 25 % de sus fondos como vinculados a criterios ASG o de inversión Socialmente Responsable (ISR).

Sin embargo, esta cifra se estima que se incrementará considerablemente en los próximos años, con más de la mitad de los gestores de activos (54%) comercializando un 50 % o más de sus fondos como productos ASG, de acuerdo con BNP Paribas Securities Services.

Por ello, la implementación de estas prácticas cada vez más responsables en los ámbitos corporativos son cruciales hoy en día, en momentos en los que se deben crear estrategias atractivas para inversores ante la coyuntura económica global y la incertidumbre que invade a los mercados bursátiles. De hecho, referentes como el S&P Dow Jones Indices, MSCI ESG Indexes y FTSE4Good Index miden a las empresas que tienen en cuenta estos criterios.

Desafíos de inversiones ASG en América Latina

Eduardo Atehortúa, director para América Latina de la red global de inversores Principios para la Inversión Responsable (PRI, por su sigla en inglés), explica que en la región hay tres temas críticos frente a los aspectos ASG:

El primero es que es necesario que “el sector corporativo reporte mejor información ASG, fundamentalmente que permita al inversionista entender mejor el desempeño de la organización y que eso facilite las decisiones de inversión. En este sentido destaco ítems como que la información debe ser comparable y creíble”.

El segundo aspecto es que el sector corporativo latinoamericano, principalmente su alta dirección y miembros de juntas directivas, deben fortalecer sus conocimientos en temas ASG, pues este aún es bajo en la región. También destaca que influye un tema generacional, en el que es clave para mejorar la capacitación.

Y el tercer aspecto, agrega Atehortúa, tiene que ver con factores políticos, por lo que el sector empresarial debe abordar la transición justa hacia una economía baja en carbono, “que empiece a hablar más de eso, de cómo vamos a afrontar el cambio climático”, señala el director regional de PRI.

Por su parte, Juan Carlos Mora, presidente de Bancolombia, resalta que es necesario “seguir trabajando para que los criterios ASG estén en las estrategias del sector empresarial y de los países, con el fin de lograr un desarrollo basado en el cuidado del medio ambiente y en el bienestar de toda la sociedad”.

La entidad financiera es referente en Latinoamérica en este aspecto y proyecta al año 2030 cerca de COP 500 billones desembolsados en créditos bajo criterios ASG. El presidente de Bancolombia agrega que la intención es aportar con hechos tangibles al cumplimiento de los Objetivos de Desarrollo Sostenible (ODS) y el compromiso de Colombia de reducir los gases de efecto invernadero en 51% para los próximos 10 años.

Con este panorama global, las inversiones a corto y largo plazo consideran análisis relevantes en estos temas estratégicos que incluyen, entre otros, aspectos como la visión de futuro, la sostenibilidad, el talento y cultura, el desempeño financiero y la visión internacional de la compañías, entre otros.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.